8月16日,央行启动6000亿元中期贷款便利化操作,8月到期的7000亿元MLF大部分续贷。央行表示,完全满足了金融机构的流动性需求。

图片来源:人民银行内部人士认为,MLF是带头的“大菜”。虽然略有减少,但后续央行可能会有动作,比如增加逆回购规模,以保证市场流动性。

MLF略微收缩并继续

央行网站消息显示,考虑到金融机构可以利用7月存款准备金率下调释放的部分流动性偿还8月到期的MLF等因素,人民银行于8月16日推出6000亿元MLF操作和100亿元逆回购操作,充分满足金融机构流动性需求,保持流动性合理充裕。

图片来源:Wind光大证券首席财务分析师王亦丰表示,8月基础货币缺口达到1万亿元,MLF操作不宜大规模退出。据初步测算,在RRR减持的呵护下,7月末超储率超过1.5%,安全边际较厚。但8月份基础货币缺口突破1万亿元,本周政府债券净融资4076亿元,供应量较大。此外,受纳税影响,MLF不宜大规模退出,继续小幅度减持是较为理想的模式。

中信证券研究所副所长明明表示,从技术上讲,7月份的RRR下调有替代MLF、降低MLF余额的考虑。从置换规模来看,7月份,目前的MLF置换规模是历次减持中最小的,MLF余额维持在较高水平,仍有置换空间。因此,RRR在7月份的这次减持也将取代8月份到期的一些MLF,进一步减少MLF的存量。

王亦丰强调,央行继续减持6000亿MLF,保护流动性的意图显而易见。靴子落地后,早盘利率也略有下降。预计8月超储率在1.3%左右,流动性环境较7月略有收敛,但压力不会太大,央行将适时通过公开市场逆回购操作加大对冲。

有市场人士指出,市场利率和政策利率的“倒挂”也是MLF缩水的原因之一。

信达证券首席固定收益分析师李认为,根据短中长期流动性供给框架,MLF除货币信贷扩张外,主要是满足银行中长期流动性需求,发挥中期政策利率信号和利率导向作用。RRR降息后,商业银行的存单利率已经比MLF利率低了30个基点左右。如果央行短期内不愿意降息,收缩MLF可以使市场利率保持在政策利率附近,而商业银行接受高成本MLF的意愿可能会下降。

“上半年宽松的流动性环境和资产短缺导致同业存单收益率持续下降,已偏离MLF利率约30个基点。央行将维持MLF利率作为同业存单的定价锚。”显然,在过去,当一年期AAA银行间存款利率低于一年期MLF利率时,央行主要是降低了MLF的额度。

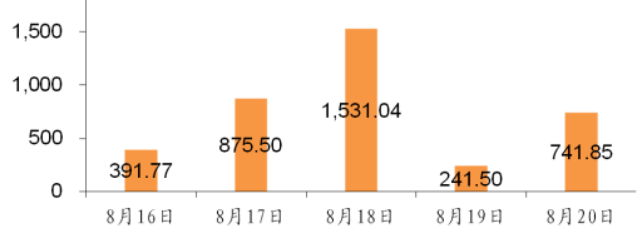

分析人士认为,虽然8月MLF将继续萎缩,但在税期和政府债体量的影响下,逆回购可能会被体量对冲。

地方债券发行规模

图片来源:中泰证券今年MLF交割与回笼

图片来源:Wind李介绍,本周政府债券兑付规模接近3500亿元,是2020年8月以来规模最大的一周。周一是纳税申报日,未来两天银行的兑付也会给资金带来一些影响,周二有7000亿MLF到期。

至于本周将宣布的LPR,王亦丰预计LPR的报价将在8月份保持不变。他认为,在MLF利率不变的情况下,考虑到目前银行体系核心存款成本仍承压,同业存单利率已触底小幅回升的情况,按照商业化原则,仍不足以带动LPR报价实现最低5个基点的阶梯调整。

东方金城首席宏观分析师王庆认为,本月MLF操作利率没有调整,打破了部分市场的“降息预期”,表明7月RRR整体降息是对小微企业等实体经济更有针对性的支持措施。目前货币政策尚未转向全面宽松,监管部门仍注重在稳增长、防风险、控通胀之间保持平衡。

回顾过去,王庆分析,以MLF操作利率为代表的中期政策利率有望保持不变,未来不太可能出现“双降”。但下半年PPI与CPI的“剪刀差”仍将持续一段时间,中下游小微企业等实体经济运行环境承压,需要货币政策助力。具体措施之一是引导实体经济贷款利率稳中有升、稳中有降,对冲原材料成本上升给小微企业带来的经营压力。第四季度,央行可能会再次实施RRR降息,并压低一年期LPR报价,这反过来将压低企业贷款利率。