棚改红利逝去 转变打法实行“三转”策略

3月30日,中粮控股发布了2019年未经审计的业绩公告。报告期内,公司实现合同销售额1525亿元,同比增长约50.2%。总收入566.4亿元,同比增长87.5%。股东占核心净利润39.01亿元,同比增长102.3%。

得益于此前对三、四号线布局的关注,被业内称为“小乡村花园”的中粮控股继续保持较高的销售增长率。中粮控股从温州起步,然后将其总部迁至上海。中粮控股有限公司秉承“总部在一线,布局在三线、四线”的战略,采取“快进快出”的战略,在展位转移政策的推动下,收获三线、四线城市房地产市场繁荣的红利。

然而,随着工棚改革政策红利的传递、三、四线城市房地产市场的下行趋势以及预期风险的增加,中粮控股正在改变以往的策略。

在中粮控股举行的业绩会议上,中粮控股联席总裁兼房地产业务执行董事李鹤立表示:“事实上,我们目前的投资战略是把重点放在‘三个转变’,即第二个转变,即向省会城市转变和向中心城市转变。”

“2018年,我们对投资布局进行了一些调整。事实上,到2019年,我们超过90%的投资将投向二线和三线城市。另一方面,随着政策红利的传递,三线和四线市场出现了较大的分化,存在一些结构性机会。根据我们的周期性策略,我们应该寻找结构性机会这样的方法来规避风险。”

财务数据显示,2019年,中粮控股投资764亿元土地,收购土地139宗。在全年的土地购买投资中,二线城市的比例上升到50%以上。从区域来看,超过60%的土地购买量位于长江三角洲、中西部地区、海峡西岸、环渤海地区和珠江三角洲,分别占20%、8%、8%和1%。

然而,在“三个转变”的过程中,习惯了“三四线戏”的中粮控股也面临着全新的挑战,如更高的土地成本、更激烈的竞争以及省会和中心城市更高的产品需求。

李鹤立透露,中粮控股2020年的销售目标目前初步设定为在2019年的基础上增加10%(即1680亿元),明显低于此前70%的年均复合增长率,这也标志着中粮控股告别了前三年的快速增长格局。

净资产负债率大降之后略有反弹 融资成本仍高企

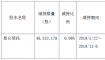

财务报告显示,由于规模的扩大,中粮控股的流动负债总额逐年增加。截至报告期末,中国商业银行控股有限公司的债务总额同比增长48.8%,达到401.81亿元。净资产负债率上升7.5个百分点,达到65.6%。本期中粮控股借款利息支出37.85亿元,同比增长55.2%。

此前,从2016年到2018年,中梁控股已将其净资产负债率从1790.2%大幅降至58.1%。然而,与2018年相比,中粮控股的净资产负债率在2019年有所回升,从58.1%上升到65.6%。

此外,值得注意的是,中粮控股的融资成本仍然较高,平均融资成本仍处于9.4%的高水平。中粮控股在业绩会上表示:“2020年,将进一步探索新的融资渠道、海外贷款和国内资产证券化等。进一步降低国内非银行贷款的比重。”

中粮控股在其财务报告中表示,融资成本的增加主要是由于贷款金额和利率的增加导致银行及其他贷款和优先票据的利息增加,部分被在建物业的资本化利息抵消。

从中粮控股的资产负债表来看,与2018年相比,2036亿元的总负债中有一个新项目是优先票据。上市后,中粮控股试图发行优先票据,但利率仍然相对较高。去年底,中粮控股曾发行1亿美元的高级债券,利率为11.5%。今年年初,coupo

至于海外融资,中国梁控股资本市场及投资者关系部总经理兼公司秘书杨德业表示:“我们将继续在海外进行一些新的融资,并将继续关注这个市场。我们今年也没有太多债务到期。今年11月我们有2亿美元的外债到期,我们已经准备了一些计划。同时,根据现行政策,我们基本上可以在5月份申请大约7亿美元。”

由于美国股市近期出现波动,房地产美元债券下跌,部分美元债券被抛售。对此,杨德业表示,“关于美元债务情况,我们也看到市场波动仍然比较大,价格仍有所下降。我们会继续留意市场机会,并不会排除回购的可能性。」

此外,杨德业还表示,“公司希望保持净资产负债率在70%至80%之间。”

毛利率、净利率有待提升

财务数据显示,2019年,中粮控股实现收入566.39亿元,同比增长约87.5%。股东应占净利润38.34亿元,同比增长98.5%。净利润131.82亿元,同比增长90.75%。

尽管收入和利润都以相对较高的速度逐年增长,但从23.3%的毛利率和6.9%的核心净利率指标来看,这两个指标,尤其是核心净利率,明显低于行业平均水平。

关于毛利率,杨德业表示,销售和财务管理费用也随着公司的规模而增长。“去年,公司的毛利率为23.3%,这与公司的经营模式有关。根据我们的快速周转策略,对于住宅开发商来说,这可能是一个相对合理的水平。”

杨德业继续表示,中粮控股一般项目的毛利率基本在21%至25%之间,结转部分取决于当时的土地成本和售价是否受到限购价的影响。“未来,随着融资结构的改善,我们将进一步降低土地使用成本,从而提高毛利率。”

关于未来的规模发展目标,李、李表示:“我们的销售规模发展初步设定为相对稳定的方向,即每年10%-15%的增长率。到2020年,由于疫情的影响,二月份可能会有一些影响,所以我们初步设定为10%,未来为15%-20%。那么我们希望排名的规模会同步提高。”

《新京报》记者徐谦

编辑杨校对李明