房企分拆上市的浪潮有望继续

最近物业公司频频资本化,香港的分拆上市浪潮还在继续。建发股份和远洋运输集团前几天都公布了拟分拆公告,较早提交表格的物业公司如First Service和WTO Service也公布了上市申请的进展。

专家认为,满足融资需求、降低负债率、寻求多元化发展等因素已成为推动房企分拆地产界上市的“动能”。物业管理行业仍处于低集中度的快速发展时期。预计房企分拆地产界的上市潮将持续。

分裂潮的延续

建发股份有限公司近日宣布,公司控股子公司建发房地产集团有限公司的海外子公司建发国际集团拟通过引荐方式,将其子公司建发地产进行分拆并在香港联交所独立上市。港交所证实,建发国际集团可以进行拟议中的分拆。剑法已经在HKEx提交了上市申请表。

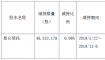

恒大地产在香港联交所提交招股说明书,中国恒大持有恒大地产71.94%的股份。上市完成后,恒大地产仍将是中国恒大的子公司。

远洋运输集团最近宣布计划分拆在香港上市的远洋运输业务。远洋运输集团宣布,该公司持有远洋运输服务约90.1%的权益。根据计划,在拟议的分拆上市完成后,公司将拥有不少于50%的海洋服务权益,海洋服务仍将是公司的附属公司。

许多早些时候提交上市申请表的房地产公司也宣布了新的发展。10月5日,首项服务在港交所进行听证,并提交至听证后数据集;10月6日,世茂集团确定符合条件的股东在本次优先发行中获得世茂服务股份担保额度的记录日期为2020年10月19日。

整体而言,下半年房企延续上半年的分产潮,已提交华润万象人寿、融创服务、金科智慧服务等上市申请表。

“2018年3月,住房和城乡建设部发布《关于废止物业服务企业资质管理办法》,取消了对房地产行业的行政管制,行业进入快速发展阶段。”光大证券房地产行业首席分析师何绵南表示,从2018年到2020年5月,已有21家房地产公司通过IPO或重组上市。

多元化是主要原因

“房屋公司拆分物业板块主要有三个考虑:一是发行新股抽回资金,满足融资需求,增加所有者权益,实现减债;二是上市股份全部或部分可以实物分配给股东,增加股东投资回报;第三,物业公司上市可以促进其发展,激励管理团队。中泰国际房地产业分析师刘说。

以融资和减债为目的,以中国恒大为例,公司坚持“高增长、稳定规模、减债”的发展战略。在2020年中期业绩会议上,中国恒大董事局副主席兼总裁夏海钧明确表示,具体的减债措施包括分拆资产上市,以实现集团股权的增长。

他表示,该公司为恒大地产引入了235亿港元的战争投资,预计这将使净负债率降低19个百分点。他还表示,“争取今年实现金碧地产在港上市,并认真审核优势资产分拆上市。”

在2020年中期业绩会议上,华润置地管理层表示,公司正在考虑将物业和商业管理打包上市,并考虑加强华润置地的资产负债表。

嘉里证券研究所预测了21家典型物业公司2020年和2021年的PE值。2020年21家典型物业公司的平均PE值为32.1,中位数为28.5;2021年,21家典型物业公司的平均PE值为23.3,中位数为20.7。

国信证券研究报告认为,物业行业的业绩增长具有较高的确定性,单位面积毛利率具有想象力,这些都支撑了物业行业的高估值。

发展潜力大

国信证券指出,增量发展、提高基本物业收费、深化业主增值服务,将共同推动未来十年物业管理行业的规模化。预计2030年行业规模将达到3.2万亿元。

研究报告显示,2018年500强物业公司非住宅物业管理的基本物业收入占基本服务收入的52.4%。按照这个比例,预计2030年非住宅物业管理行业的空间将达到13129亿元。

据Cree房地产研究中心统计,截至9月底,房企旗下仍有14家公司在港交所等待IPO。总的来说,房企拆分物业或在商业管理部门上市的浪潮仍在继续。

“物业管理行业仍处于快速发展时期,行业集中度相对较低,增长空间较大。预计未来1-3年将继续吸引投资者。”刘表示,随着上市标的大幅增加,未来估值分化将明显,高增长质量的物业管理标的将获得估值溢价。